Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Gold, 3355 leer! !

- Begrenzte zeitliche Goldvorteile zur Reduzierung der Transaktionskosten

- Gold, berührt den gleitenden 100-Tage-Durchschnitt!

- 9.2 Analyse des Preisschwankungstrends des Goldrohölmarktes und der neuesten exk

- Fünf Hauptveranstaltungen auf dem globalen Markt in dieser Woche stattfinden

Marktanalyse

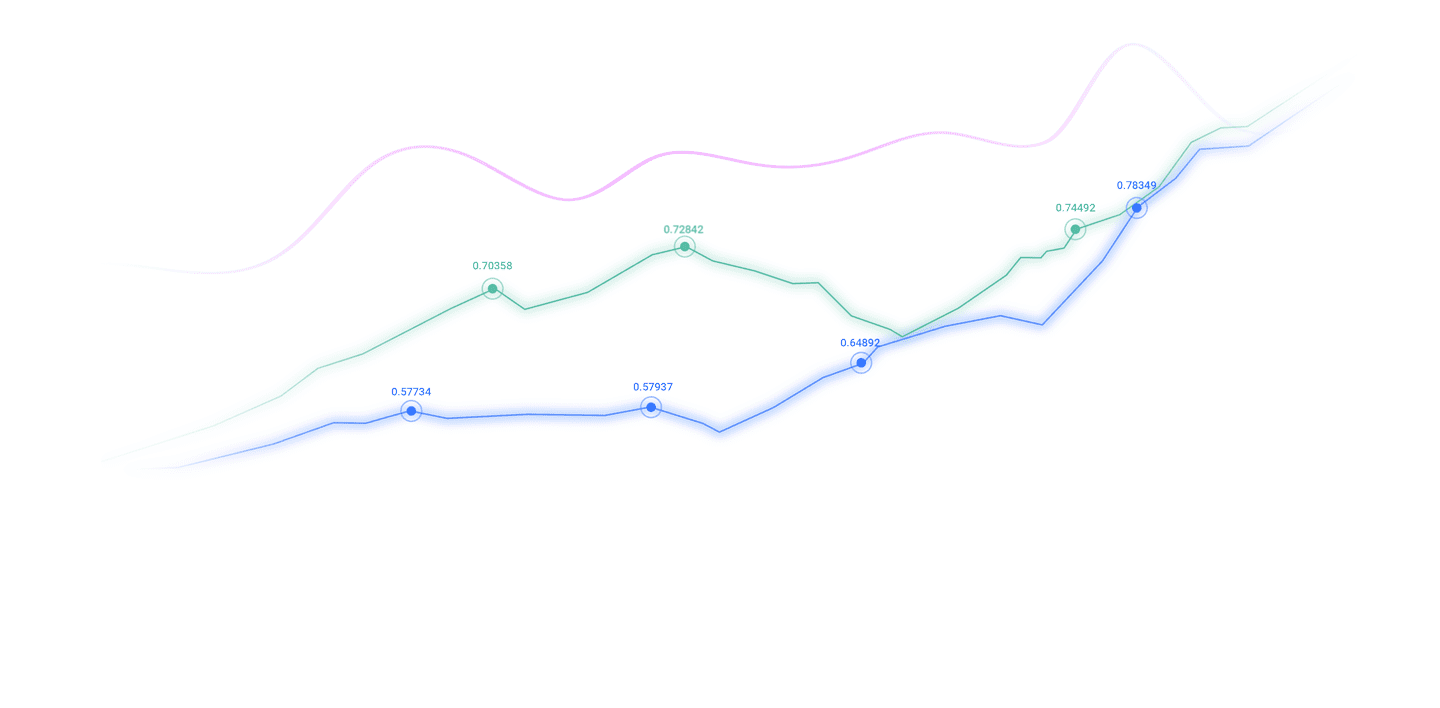

Die Märkte haben aggressive Zinssenkungen eingepreist, die Fed leitet eine Lockerung ein, ist aber hinsichtlich der weiteren Entwicklung vorsichtig

Wunderbare Einführung:

Grünes Leben ist voller Hoffnung, schöner Fantasie, Hoffnung für die Zukunft, und das ersehnte Ideal ist das Grün des Lebens. Der Weg, den wir morgen nehmen werden, ist üppig grün, genau wie das Gras in der Wildnis, und setzt die Vitalität des Lebens frei.

Hallo zusammen, heute bringt Ihnen XM Forex „[Offizielle Website von XM]: Der Markt hat eine radikale Zinssenkung eingepreist, die Federal Reserve hat eine Lockerung eingeleitet, ist aber hinsichtlich der weiteren Entwicklung vorsichtig.“ Ich hoffe, das hilft dir! Der ursprüngliche Inhalt lautet wie folgt:

Asiatische Marktbedingungen

Am Mittwoch fiel der US-Dollar-Index zum zweiten Handelstag in Folge, fiel unter die 99-Marke und fiel weiter. Derzeit notiert der US-Dollar-Index bei 98,61.

Der Gouverneur des Federal Reserve Board, Milan, forderte eine Beschleunigung der Zinssenkungen, aber die (einzelne) Zinssenkung muss 50 BP nicht überschreiten. Er sagte, dass zwei weitere Zinssenkungen in diesem Jahr realistisch seien; Mit Ausnahme von Gold wurde keine Risikoprämie in den Markt einbezogen.

Das Beige Book der Federal Reserve: Die Verbraucherausgaben gingen leicht zurück und die Nachfrage nach Arbeitskräften war allgemein verhalten.

USA Finanzminister Bessent: Plant, eine Liste mit drei bis vier Kandidaten vorzulegen, die nach Thanksgiving die Federal Reserve an Trump führen sollen.

Die Medien sagten, die Trump-Regierung habe die CIA ermächtigt, geheime Operationen in Venezuela durchzuführen, und Trump bestätigte diese Nachricht.

Trump droht: Sollte sich die Hamas nicht an die Waffenstillstandsvereinbarung halten, werde Israel auf seinen Befehl hin die Operationen wieder aufnehmen.

Trump: Modi hat mir versichert, dass Indien kein Öl von Russland kaufen wird, aber dafür bedarf es eines Prozesses.

Pakistan und Afghanistan haben einen Waffenstillstand umgesetzt.

Zusammenfassung der institutionellen Ansichten

ING Bank: Unterstützt die Federal Reserve, die Zinssätze in diesem Jahr zweimal zu senken, aber die Anzahl der Zinssenkungen im Jahr 2026 ist immer noch zweifelhaft

Die Federal Reserve war vom Regierungsstillstand nicht direkt betroffen. Der über Nacht veröffentlichte Beige-Book-Bericht zeigte, dass sich die US-Wirtschaftsaktivität in den letzten acht Wochen leicht abgeschwächt hat, was im Einklang mit der US-Notenbank steht.Die Botschaft des Vorsitzenden Powell in dieser Woche steht im Einklang mit der Tatsache, dass sich die wirtschaftliche Lage seit der Zinssenkung der Fed um 25 Basispunkte im September nicht verbessert hat. Es ist derzeit sehr wahrscheinlich, dass die Federal Reserve die Zinsen im Jahr 2025 zweimal senken wird, und die Möglichkeit weiterer zwei Zinssenkungen im Jahr 2026 bleibt abzuwarten.

Der Vorsitzende der US-Notenbank, Powell, räumte am Mittwoch ein, dass sich das Beschäftigungswachstum stark verlangsamt habe, und gestern sagte Fed-Gouverneur Similan, dass es für die US-Notenbank dringender geworden sei, die Zinssätze schnell auf ein neutrales Niveau zu senken. All dies bestätigt, dass die Fed auch ohne wichtige Daten weiterhin auf dem richtigen Weg ist, die Zinssätze bei den FOMC-Sitzungen im Oktober und Dezember um 25 Basispunkte zu senken. Der Markt geht davon aus, dass diese Zinssenkung im Jahr 2026 von drei weiteren Zinssenkungen um jeweils 25 Basispunkte begleitet wird.

ING stimmt der Idee von zwei weiteren Zinssenkungen um jeweils 25 Basispunkte im Jahr 2025 voll und ganz zu, ist jedoch hinsichtlich der Möglichkeit weiterer Zinssenkungen im Jahr 2026 leicht geteilter Meinung. Positiv für die US-Wirtschaft sind die lockeren Finanzierungsbedingungen (niedrigere Leitzinsen, niedrigere Renditen von US-Staatsanleihen und ein schwächerer US-Dollar) in Verbindung mit Klarheit über die Handelssituation, die zur Stabilisierung der Marktstimmung beigetragen haben und die Unternehmen dazu veranlasst haben Kapital reinvestieren und fortfahren einstellen. In diesem Fall könnte es nur zu einer weiteren Zinssenkung kommen, wie die Fed derzeit prognostiziert.

Pessimistisch gesehen werden Zölle größere Auswirkungen auf die Wirtschaft haben und letztendlich die Kaufkraft der Verbraucher und die Unternehmensgewinne schmälern. Dies wird dazu führen, dass der Arbeitsmarkt weiter an Schwung verliert und die Zahl der Beschäftigten stark zurückgeht, während eine zunehmende Abschwächung am Immobilienmarkt und eine Preiskorrektur die Abwärtsrisiken erhöhen. In diesem Umfeld wird die Federal Reserve die Zinsen Anfang 2026 weiter senken und ihre Politik auf stimulierende Bereiche verlagern. Derzeit liegt unsere Basisszenario-Prognose irgendwo dazwischen, da ING im Jahr 2026 mit zwei weiteren Zinssenkungen rechnet, wodurch die Spanne des Federal Funds Rate auf 3 % bis 3,25 % steigen wird.

ABN AMRO: Es besteht Spielraum für die Federal Reserve, die Zinssätze in Zukunft fünfmal zu senken. Zusätzlich zu den beiden Terminen in diesem Jahr ist auch der Zeitpunkt...

Der Vorsitzende der US-Notenbank, Powell, sagte auf der Jahrestagung der National Association of Business Economics, dass sich die wirtschaftlichen Aussichten seit der FOMC-Sitzung im September offenbar nicht geändert haben. Wir gingen davon aus, dass die Abschwächung des Arbeitsmarktes zu diesem Zeitpunkt angesichts der Abwärtsrisiken hauptsächlich auf der Angebotsseite beruhte, die Fed jedoch auf ihrer Oktobersitzung dennoch eine Zinssenkung um 25 Basispunkte beschließen würde.

In der letzten Aktualisierung der Wirtschaftsprognosen deutete das mittlere Punktdiagramm auf zwei weitere Zinssenkungen in diesem Jahr hin, obwohl eine beträchtliche Mehrheit der Ausschussmitglieder keine Notwendigkeit für weitere Zinssenkungen in diesem Jahr sah. Mit Beginn der Ruhephase ist diese öffentliche Redemöglichkeit Powells letzte Chance, den Markterwartungen vor der Oktobersitzung zu widersprechen, insbesondere nachdem bereits zwei Zinssenkungen eingepreist wurden. Dass er dies nicht getan hat, deutet darauf hin, dass er damit rechnete, dass bei der folgenden Sitzung ein Konsens erzielt werden würde, was uns dazu veranlasste, unsere Basisprognose offiziell zu aktualisieren. Wir gehen nun davon aus, dass die Fed die Zinssätze jeweils einmal auf ihren Sitzungen im Oktober und Dezember und im nächsten Jahr um weitere 75 Basispunkte in einem Tempo von 25 Basispunkten pro Quartal senken wird, sodass die endgültige Obergrenze des Leitzinses bis September 2026 bei 3,00 % liegen wird.

Wir erkennen das einfach anDies liegt daran, dass die aktuelle Politik nicht so restriktiv ist, wie das FOMC zu glauben scheint, und die Aufwärtsrisiken für die Inflation die Abwärtsrisiken für den Arbeitsmarkt überwiegen. Dieser vorgezogene Lockerungspfad erhöht die Wahrscheinlichkeit, dass das Risiko einer steigenden Inflation eintritt. Zwei wichtige zukunftsweisende Argumente sind: Erstens stützt sich der Boom der künstlichen Intelligenz in den USA, obwohl er bislang weitgehend zinsunabhängig ist, zunehmend auf Schuldenfinanzierung und könnte durch niedrigere Zinssätze weiter angekurbelt werden. Zweitens erfolgt die Lockerung der Geldpolitik gleichzeitig mit verschiedenen Formen der fiskalischen Lockerung, die voraussichtlich im nächsten Jahr eingeführt werden. Der jüngste Anstieg der Inflation war größtenteils nachfragebedingt und dürfte durch die Lockerung der Geld- und Steuerpolitik noch weiter beschleunigt werden. Die zollbedingte Inflation wird im kommenden Jahr für zusätzlichen Druck sorgen. Dies bedeutet auch, dass wir glauben, dass die Risiken für unseren Zinskurs der Fed hauptsächlich nach oben tendieren.

Analyst TSLombard: Der strukturelle Abwärtsalarm des US-Dollars hat geklingelt, und er steht derzeit vor vier großen strukturellen Herausforderungen

Derzeit beginnt sich der „Überraschungsindex“ der US-Wirtschaft zugunsten der Vereinigten Staaten zu drehen, und die Marktpreisgestaltung für künstliche Intelligenz (KI) scheint nur die Hersteller von LLM (Large Language Model) als Hauptnutznießer zu betrachten. In diesem Umfeld gibt es zwar gute Gründe für eine Stärke des Dollars, das Gesamtbild ist jedoch, dass sich die zugrunde liegende Dynamik verschiebt und der Dollar weiterhin von seiner traditionellen Dynamik abweicht. Wir glauben, dass jede Stärke des US-Dollars, sei es in einem risikofreudigen oder risikoaversen Umfeld, nur von kurzer Dauer sein wird, da Diversifizierungsthemen wieder auftauchen werden. Wir glauben, dass der US-Dollar vor vier zentralen strukturellen Herausforderungen steht:

1. Risikoexposition und Ausverkauf: Je mehr Anleger an ein Narrativ über die Stärke des aufstrebenden US-Dollars glauben, desto niedriger wird die Absicherungsquote sein. Sobald ein neuer Schock auftritt und die Anleger ihre Fehler erkennen und ihre Absicherungsquote erneut erhöhen, wird der Dollar einen heftigeren Ausverkauf erleiden.

2. Der Status als sicherer Hafen wird in Frage gestellt: Auch wenn die globale relative Performance tendenziell in Richtung der USA tendiert, werden Anleger die Absicherungsquote des US-Dollars nach und nach überdenken. Denn es ist klar, dass die berühmte Safe-Haven-Dynamik des Dollars während der globalen Finanzkrise (GFC) nicht für jede Art von Schock gilt, insbesondere nicht für politische Schocks in den USA. Auch wenn dieser Perspektivwechsel einige Zeit in Anspruch nehmen kann.

3. Veränderungen in den Wachstumserwartungen: Selbst wenn es keine externen Schocks gibt, gehen wir davon aus, dass sich Europas Konjunkturüberraschungsindex in der ersten Hälfte des nächsten Jahres (H1) positiv entwickelt, sich auch Japans Wirtschaft erholen wird und der durch die vorherige Schwäche des Yen verursachte VPI-Inflationsdruck nachlassen wird.

4. Vergleich der Zentralbankpolitik: In diesem Zyklus wird die Fähigkeit der Fed, die Realrenditen zu schützen, schwächer, während die stets wachsame Europäische Zentralbank (EZB) bereit ist, sich jeder fiskalischen Expansionsdynamik anzupassen. „Lockere Fiskalpolitik und straffe Geldpolitik“ bleiben ein überzeugendes Narrativ auf den europäischen Märkten.

TD Securities: Der Spread zwischen US- und japanischen Staatsanleihen verringert sich und gibt dem Yen...

Der Yen legte leicht gegenüber dem US-Dollar zu und entwickelte sich unter den G10-Währungen relativ stark, als er eine beeindruckende Erholung von den Achtmonatstiefs einleitete. Der Spread zwischen US- und japanischen Staatsanleihen verringert sich, was dem Yen fundamentale Unterstützung bietetUnterstützung. Dies spiegelt jedoch hauptsächlich eine gemäßigtere Neubewertung der Fed-Politik wider, da die Markterwartungen für die BOJ-Politik nach der letzten LDP-Wahl schwach bleiben. Korrelationsstudien unterstreichen die dominierende Rolle der aktuellen Marktstimmung, wobei die Korrelation des Yen mit Risikoumkehrindikatoren deutlich stärker ist, während seine Korrelation mit Zinsspannen relativ schwächer ist.

Im obigen Inhalt geht es um „[Offizielle Website von Es wurde vom XM-Devisenredakteur sorgfältig zusammengestellt und bearbeitet. Ich hoffe, dass es für Ihren Handel hilfreich sein wird! Danke für die Unterstützung!

Nur die Starken wissen, wie man kämpft; Die Schwachen sind nicht einmal dazu geeignet, zu scheitern, sondern sind dazu geboren, besiegt zu werden. Beeilen Sie sich und studieren Sie den nächsten Inhalt!

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier